2021年1月3日,香港稅務局發布《稅務局2020-21年報》,根據年報數據信息顯示,2020-21年度稅務局的整體稅收為3,308億元,較上年度增加272億元,即9%,增長主要來自薪俸稅和印花稅。薪俸稅及印花稅收入分別為750億元及890億元,升幅達48.8%及32.5%。至于利得稅,全年收入為1,355億元,較上年度減少13.1%。

香港稅務局局長表示,盡管新冠疫情趨于穩定,但環球及本地經濟活動和就業情況仍未恢復至疫情前水平。

涉稅法律修訂

為了應對經濟形勢的變化、鞏固香港國際金融中心地位、提升香港的實力,涉及香港稅務的法律修訂條例有:

《2020年稅務條例(修訂第50A條)公告》擴闊《稅務條例》第50A條下「控權人」的定義,將適用于合伙和信託的25%門檻移除,而《2020年稅務條例(修訂附表17D)公告》則涉及財務機構識辨控權人的具體要求。有關修訂讓香港的自動交換資料法律框架與現行的國際標準一致。

《2020年稅務(修訂)(船舶租賃稅務寬減)條例》對合資格船舶出租商及合資格船舶租賃管理商給予利得稅寬減。

《有限合伙基金條例》建立有限合伙基金制度,讓基金可在香港以有限責任合伙的形式註冊,并對包括《稅務條例》、《商業登記條例》及《商業登記規例》等多項成文法則作出相應修訂。

《2020年稅務(修訂)(與保險有關的業務的利得稅寬減)條例》向一般再保險業務、直接保險人的特定一般保險業務,以及持牌保險經紀公司的特定的保險經紀業務,給予利得稅寬減。

《2020年印花稅條例(修訂附表8)規例》寬免在分配及贖回在港上市交易所買賣基金單位的過程中,涉及交易所買賣基金莊家活動的股票買賣印花稅。

國際稅務方面,香港繼續積極與多個稅務管轄區洽談簽訂避免雙重課稅協定或安排。

在2020-21年度,香港先后與塞爾維亞及格魯吉亞簽訂了避免雙重課稅協定,該等協定分別于2021-22及2022-23課稅年度起生效。此外,為提升稅務透明度和打擊跨境逃稅活動,香港在2020年通過經濟合作與發展組織(經合組織)的共用稅務資料傳送系統和其他稅務管轄區進行第3次自動交換資料。

經合組織在2021年10月公布了有關應對「稅基侵蝕及利潤轉移」(Base Erosion and Profit Shifting,簡稱「BEPS」)的國際稅務改革框架方案(一般稱為「BEPS 2.0方案」)。

BEPS 2.0方案由雙支柱組成:

支柱一針對全球營業額超過200億歐元及利潤率高于10%的跨國企業集團,將其剩余利潤(即利潤超過收入10%的部分),在其市場所在的司法管轄區再行分配。

支柱二則引入15%的全球最低企業稅率,適用于全球營業額超過7.5億歐元的跨國企業集團。

香港連同超過130個稅務管轄區已表示接受BEPS 2.0方案,而經合組織正制訂雙支柱的技術細節,目標是在2023年實施。實施有關方案對在香港的大型跨國企業集團的稅務環境有重大的影響。

香港主要稅收

大多數內地企業在香港注冊公司,主要涉及兩項稅收利得稅和薪俸稅。

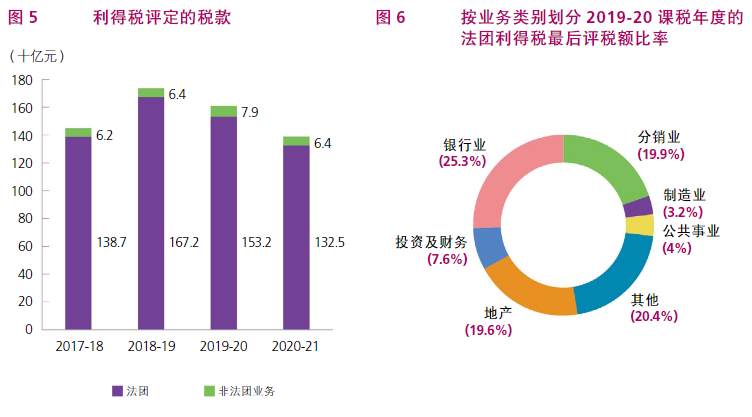

利得稅

利得稅個人、法團、團體和合伙賺取在香港產生或得自香港的應評稅利潤,須課繳利得稅。2019-20課稅年度利得稅兩級制稅率維持不變,法團及非法團業務首200萬元應評稅利潤的利得稅稅率分別為8.25%及7.5%,其后的利潤則按16.5%及15%征稅。兩個或以上的有關連實體當中,只有一個可選擇兩級制利得稅率。在2020-21年度評定的利得稅稅款為1,389億元,較上年度減少222億元(13.8%)。

香港利得稅的征稅范圍

根據香港《稅務條例》,符合下述件的任何人士,均須納香港利得稅:

(1) 在香港經營任何行業、專業或業務;

(2) 從該行業、專業或業務獲得利潤;以及

(3) 有關利潤于香港產生或得自香港。

征稅對象并無居港人士或非居港人士的分別。因此,居港人士的海外的利潤無須在香港納稅。反過來說,非居港人士如賺取于香港產生的利潤,則須納稅。至于業務是否在香港經營及利潤是否來自香港的問題,主要是根據事實而定。于海外產生的利潤,即使將有關款項匯回香港公司銀行戶口,也無須納稅。

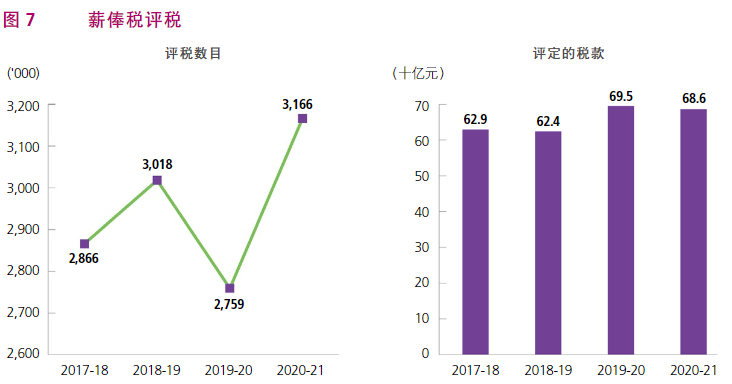

薪俸稅

薪俸稅從任何職位(如董事)或受僱工作所獲得的收入和退休金,而有關入息是于香港產生或得自香港的,須征收薪俸稅,稅款不會超過總入息凈額(不扣除免稅額)按標準稅率(15%)計算的數額。2020-21年度的薪俸稅評稅數目較上年度增加14.8%,但由于失業率上升以致應課稅入息減少,令年內評定的稅款較上年度減少了1.3%。

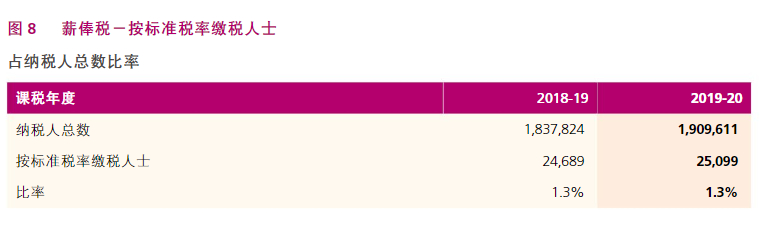

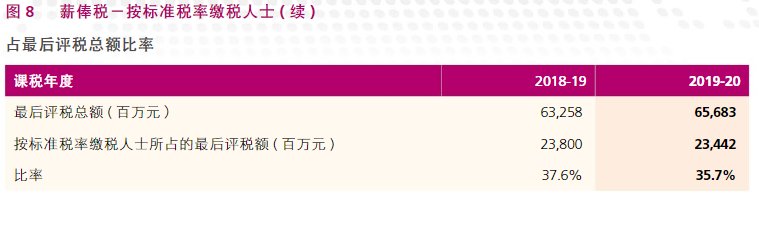

2019-20課稅年度按標準稅率繳稅的人士有25,099名,較上年度增加了410名。在薪俸稅最后評稅總額中,按標準稅率繳稅的人士佔35.7%,較上年度下跌1.9%。

僱主申報僱員薪酬的責任

僱主有責任在開始及終止聘用僱員時,以及在僱員行將離開香港超過1個月時通知稅務局。另外,還要擬備每年的僱主報稅表,詳列每名僱員的薪酬。過去一年,共有393,996名僱主向本局遞交僱員薪酬及退休金報稅表。

了解香港的稅收,對個人與企業稅籌規劃都有所幫助,同時,納稅人也應遵守規定,如期做賬報稅。若一直未申報,會被稅務局認定為拖欠稅款,除了罰款外,嚴重者甚至會收到香港法院的傳票,公司相關人員將面臨凍結賬戶,限制出入境等嚴重后果。關于稅務相關業務內容,歡迎與瑞豐德永取得聯系,開展進一步行動。